Economia

Uma proposta para uma reforma definitiva da Previdência

E um exemplo prático que comprova a imoralidade deste esquema

Uma proposta para uma reforma definitiva da Previdência

E um exemplo prático que comprova a imoralidade deste esquema

Eis um cenário prático e real:

João recebe R$ 1.000 por mês. Esse é o seu salário bruto.

Desse valor, João paga 8% para o INSS. Isso dá R$ 80.

Seu patrão paga 20% desse valor também para o INSS. Isso dá R$ 200.

Por mês, portanto, João e seu patrão pagam R$ 280 ao INSS.

Esse é o valor que o governo confisca de ambos com o intuito de "cuidar" de João no futuro: o equivalente a 28% do salário bruto de João. Para o governo, João é tolo demais para administrar o próprio dinheiro. Tal tarefa será feita com muito mais carinho e dedicação por burocratas estatais.

Em troca de quê?

De acordo com as novas regras da Previdência que o governo pretende implantar, João terá de trabalhar por 49 anos para conseguir se aposentar com seu salário integral. Ou seja, João e seu patrão terão de pagar, mensalmente, R$ 280 ao INSS durante 49 anos para que, no ano de 2066, João se aposente e receba uma aposentaria mensal de... R$ 1.000.

(Para facilitar o exemplo, estou considerando inflação zero pelos próximos 49 anos. Isso significa que, em 2066, R$ 1.000 terão o mesmo poder de compra que têm hoje. Essa forma de raciocinar tem a vantagem de pensarmos tudo em valores de hoje para qualquer época futura, o que mantém o raciocínio mais claro.)

Portanto, ficamos assim: durante 49 anos, João terá dado R$ 178.360[1] para o governo em termos de INSS. (Estou incluindo o 13º salário)

Em troca disso, a partir do ano 2066, ele ganhará R$ 1.000 por mês (em valores de hoje). Isso significa que, a partir de 2066, ele terá de viver pelo menos mais 179 meses (15 anos) para ao menos conseguir recuperar todo o valor que deu para o governo.

Como seria se João tivesse liberdade

Agora vejamos qual seria a situação de João daqui a 49 anos caso ele tivesse liberdade para fazer o que quisesse com esse dinheiro.

Sem qualquer pirotecnia, imagine que João aplicasse esses mesmos R$ 280 mensais destinados ao INSS em títulos públicos por meio do Tesouro Direto. (Absolutamente qualquer pessoa, de qualquer renda, sem ter de pagar nenhuma taxa, pode aplicar no Tesouro Direto.)

Mais especificamente, imagine que João aplicasse mensalmente no título Tesouro IPCA+ (também chamado de NTN-B Principal), que paga uma taxa média de 6% de juros reais anuais. Ou seja, esse título paga um valor 6% acima da inflação total de cada ano.

Quanto João teria daqui a 49 anos? Ele teria toda a inflação acumulada no período de 49 anos e mais um ganho extra de 6% ao ano durante 49 anos. Quanto dá R$ 280 rendendo 6% ao ano (0,49% ao mês) de juro real (ou seja, acima da inflação) durante 49 anos (588 meses)?

Nada menos que R$ 1,038 milhão[2] em valores de hoje.

Ou seja, daqui a 49 anos, João teria à sua disposição uma quantia cujo poder de compra equivale a R$ 1,038 milhão de hoje. Nada mau.

Mas agora vem o principal: esse R$ 1,038 milhão (em valores de hoje) que João terá daqui a 49 anos, caso continuem aplicados a 6% de juros reais ao ano (0,49% ao mês), renderão a ele nada menos que R$ 5.086 por mês (em valores de hoje).

Agora compare e se espante:

No primeiro cenário, tudo o que restou a João é receber R$ 1.000 por mês (em valores de hoje). E só. Ele não tem mais nada. Todo o dinheiro que ele deu para o INSS (R$ 178.360) se perdeu. Ele não tem acesso a ele. Tudo o que lhe restou, repetindo, é receber R$ 1.000 por mês.

Já no segundo cenário, João não apenas terá R$ 1,038 milhão em sua posse, como ainda estará ganhando mais R$ 5.086 por mês só com os juros incidentes sobre esse R$ 1,038 milhão!

(Sim, haverá imposto de renda de 15% sobre esse valor; ainda assim, a diferença de realidade é absurda).

Eis, portanto, as alternativas de João: patrimônio nenhum acumulado e apenas R$ 1 mil por mês para sobreviver, ou patrimônio de R$ 1,038 milhão acumulado mais uma renda mensal de R$ 5.086 por mês.

Isso, e apenas isso, já deveria bastar para acabar com qualquer debate sobre a Previdência. Qual a moralidade desse arranjo?

Desnecessário enfatizar que, no segundo cenário, quanto mais João conseguir poupar a cada mês trabalhado, maior será o seu montante final acumulado. Apenas para se ter uma ideia, se ele conseguir poupar R$ 10 adicionais por mês -- ou seja, R$ 290 em vez de R$ 280 --, seu montante final será de R$ 1,077 milhão, ou seja, R$ 39 mil a mais. Isso dará a João uma renda mensal de R$ 5.277 (R$ 191 a mais por mês). Tudo isso com apenas R$ 10 a mais por mês.

Essa é a mágica dos juros compostos.

É igualmente desnecessário enfatizar que há outras modalidades de investimento que rendem muito mais que os títulos do Tesouro, como CDBs, LCIs e LCAs de bancos pequenos. As pessoas podem perfeitamente ir alocando seus investimentos em vários desses instrumentos financeiros de vários bancos diferentes, sempre respeitando o limite de R$ 250 mil por instituição financeira coberto pelo FGC.

Em suma, se você pudesse escolher desde o início, qual desses dois modelos você adotaria: INSS ou liberdade?

Reformar a Previdência é enxugar gelo

Pessoalmente, considero essa questão da Previdência brasileira um assunto bastante interessante pelo seguinte motivo: talvez seja a única área da economia que não está aberta a opiniões ideológicas.

Não importa se você é de esquerda ou de direita; liberal, libertário ou intervencionista. Também pouco importa se você acredita que a Previdência atual seja superavitária (como alguns acreditam). O que importa é que o modelo dela é insustentável. E é insustentável por uma questão puramente demográfica.

E contra a realidade demográfica não há nada que a ideologia possa fazer.

Comecemos pelo básico.

Ao contrário do que muitos ainda pensam, o dinheiro que você dá ao INSS não é investido em um fundo no qual ele fica rendendo juros. Tal dinheiro é diretamente repassado a uma pessoa que está aposentada. Não se trata, portanto, de um sistema de capitalização, mas sim de um sistema de repartição: o trabalhador de hoje paga a aposentadoria de um aposentado para que, no futuro, quando esse trabalhador se aposentar, outro trabalhador que estiver entrando no mercado de trabalho pague sua aposentadoria.

Ou seja, não há investimento nenhum. Há apenas repasses de uma fatia da população para outra.

Por motivos óbvios, esse tipo de esquema só pode durar enquanto a fatia trabalhadora for muito maior que a fatia aposentada. Tão logo a quantidade de aposentados começar a crescer mais rapidamente que a fatia de trabalhadores, o esquema irá ruir.

Portanto, todo o arranjo depende inteiramente do comportamento demográfico da população. A qualidade da gestão do INSS é o de menos. Mesmo que a Previdência fosse gerida por anjos probos, sagazes e imaculados, ainda assim ela seria insustentável no longo prazo caso a demografia não cooperasse.

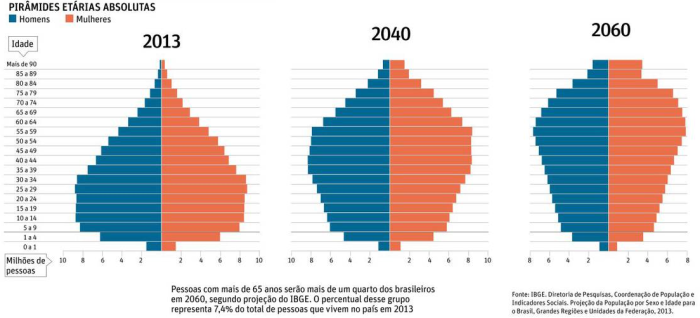

E, no Brasil, ela já não está cooperando. Eis os dados do IBGE:

Em 2013, havia 5,5 pessoas com idade entra 20 e 59 anos para cada pessoa com mais de 60 anos. Em 2060, a se manter o ritmo projetado de crescimento demográfico, teremos 1,43 pessoa com idade entre 20 a 59 anos para cada pessoa com mais de 60 anos.

Ou seja, a menos que a idade mínima de aposentadoria seja continuamente elevada, não haverá nem sequer duas pessoas trabalhando e pagando INSS para sustentar um aposentado.

Aí fica a pergunta: como é que você soluciona isso? Qual seria uma política factível "de esquerda" ou "de direita" que possa sobrepujar a realidade demográfica e a contabilidade?

Havendo 10 trabalhadores sendo tributados para

sustentar 1 aposentado, a situação deste aposentado será tranquila e ele viverá

confortavelmente. Porém, havendo apenas 2 trabalhadores para sustentar 1

aposentado, a situação fica desesperadora. Ou esses 2 trabalhadores terão de

ser tributados ainda mais pesadamente para sustentar o aposentado, ou o

aposentado simplesmente receberá menos (bem menos) do que lhe foi prometido.

Portanto, para quem irá se aposentar daqui a várias décadas e quer receber tudo

o que lhe foi prometido hoje pelo INSS, a mão-de-obra jovem do futuro terá de

ser ou muito numerosa (uma impossibilidade biológica, por causa das atuais

taxas de fecundidade) ou excessivamente tributada (algo que não é

duradouro).

Eis o fato irrevogável: contra a demografia e a matemática, ninguém pode fazer nada.

A não ser mudar totalmente o sistema.

Uma sugestão de reforma definitiva da Previdência

São vários os que têm sugestões para reformar a Previdência com o intuito de perpetuá-la. Já eu sugeriria aboli-la e libertar as pessoas da obrigação de participar dela.

Isso, no entanto, gera um problema: há milhões de pessoas entre 30 e 65 anos que foram obrigadas pelo governo a entrar no esquema insustentável da Previdência e que já obrigatoriamente pagaram muito dinheiro para o INSS. E há também os aposentados que dependem do dinheiro dos ativos para continuar recebendo suas aposentadorias.

O grande desafio, então, é como abolir a Previdência e, ao mesmo tempo, não deixar essas pessoas ao relento. Elas, afinal, foram coagidas pelo governo a entrar neste arranjo. Não havia opção.

Não seria nem ético nem moral simplesmente dizer para essas pessoas que tudo aquilo que elas pagaram foi em vão.

Com esse objetivo, eis a reforma que eu sugeriria, baseada nesta sugerida pelo economista americano George Reisman. Apresento-a na esperança de que ela sirva ao menos como um ponto de partida para discussões e debates adicionais sobre o tema. Ela não tem o intuito de ser definitiva; tampouco ela é à prova de falhas. Trata-se apenas de um modelo-base, que pode ir sendo aperfeiçoado e ajustado à medida que vai sendo implantado. No entanto, vale ressaltar que o objetivo supremo desta proposta é a liberdade econômica do indivíduo.

Começando em janeiro de 2018, a idade mínima de aposentadoria deve ser imediatamente elevada para 65 anos. (Esta idade é a mesma da proposta do governo). O que isso implica?

Em 2015, a idade média de aposentadoria no Brasil foi de 58 anos. Trata-se de uma das menores do mundo (confira a tabela). No México, as pessoas se aposentam com, em média, 72 anos. No Chile, com 69. Em todos os outros países da América Latina as pessoas se aposentam com mais de 60 anos.

Esse aumento para 65 anos, obviamente, será uma grande decepção para todas essas pessoas com 58 anos ou mais, as quais esperavam se aposentar em breve. Felizmente, há uma maneira de fornecer um alívio substantivo para essas pessoas, o que diminuirá bastante seu infortúnio: indivíduos a partir de 58 anos terão o FGTS direcionado ao seu salário (valor esse que o patrão teria de pagar de qualquer maneira) e, principalmente, estarão isentos do imposto de renda até o valor anual R$ 67.467,66 (incluindo o 13º salário).

Esse valor da isenção representa o atual valor máximo sobre o qual incide o INSS (R$ 5.189,82 por mês).

Na prática, uma isenção desse tamanho significa que a esmagadora maioria destes indivíduos não mais pagará imposto de renda até se aposentar.

Esse valor de que o governo estaria abrindo mão em termos de imposto de renda e de FGTS representa uma quantia que o governo não teria coletado de qualquer maneira, uma vez que essas pessoas já estariam aposentadas, sem pagar FGTS e recebendo menos que seus salários atuais.

Mais ainda: como agora o governo não terá de pagar aposentadoria para essas pessoas que têm 58 anos ou mais -- pois elas ainda continuarão trabalhando e pagando INSS até os 65 anos --, tal medida mais do que compensaria essa isenção do imposto de renda em termos do orçamento do governo. As receitas da Previdência subirão e as despesas cairão.

Adicionalmente, o fato de que essas pessoas não mais veriam o imposto de renda confiscando uma fatia do seu salário, em conjunto com o fato de que agora o FGTS está incorporado aos seus salários, já deveria servir de grande consolo para a aceitação dessa mudança.

Essa idade de aposentadoria de 65 anos deverá ser mantida por até quinze anos (janeiro de 2033), de modo a possibilitar que todos os trabalhadores que tinham 50 anos ou mais na época de sua implantação (janeiro de 2018) se beneficiem dela.

Entretanto, após esse período de quinze anos (janeiro de 2018 a janeiro de 2033), a idade mínima deverá ser gradualmente aumentada para 70 anos. Esse aumento de 65 para 70 anos deverá ocorrer ao longo de um período de vinte anos (janeiro de 2033 a janeiro de 2053). Ou seja, a cada ano, a idade mínima será elevada em 0,25 ano (um trimestre).

Assim, trabalhadores que tinham 49 anos quando a reforma foi implantada (janeiro de 2018) poderão se aposentar pelo INSS quando tiverem 65 anos e três meses, ao passo que aqueles que tinham 30 anos na época da implantação só poderão se aposentar aos 70 anos.

Após esse período de vinte anos (janeiro de 2053) -- que já totalizam trinta e cinco anos desde a implantação da reforma, e com a idade mínima já em 70 anos --, a Previdência começará a fechar as portas. Quem estiver com 70 anos se aposenta em 2053. Quem estiver com 65 anos (ou seja, quem tinha 30 anos em janeiro de 2018) se aposenta em 2058.

E quem estiver com menos de 65 anos não mais irá se aposentar pelo INSS.

Em outras palavras, a partir de janeiro de 2053, a Previdência estará fechada para todos aqueles que tinham 29 anos de idade ou menos quando a reforma foi implantada (janeiro de 2018). Esses jovens trabalhadores de 29 anos ou menos, que não se aposentarão pelo INSS, terão ainda muito tempo para cuidar do seu futuro financeiro, poupando e investindo de acordo com o que foi falado no início deste artigo.

(Aquele grande superávit inicial conseguido no início da implantação do programa pode ser utilizado para restituir, nem que seja parcialmente, todo o dinheiro que esses trabalhadores de até 29 anos já deram para o INSS.)

Portanto, a partir de janeiro de 2053, trinta e cinco anos após a implantação da reforma, a Previdência ficará aberta por mais cinco anos, até janeiro de 2058, esperando as pessoas que tinham 65 anos inteirarem 70 para se aposentar. Após receber seus últimos integrantes em janeiro de 2058, a Previdência fecha para novos entrantes.

Isso significa que, a partir de janeiro de 2058, após 40 anos da implantação da reforma, a Previdência terá exclusivamente apenas pessoas com mais de 70 anos de idade, e não mais receberá nenhum novo aposentado.

Com isso, todo o sistema previdenciário irá progressivamente diminuir e murchar, até desaparecer por completo à medida que seus pensionistas restantes forem morrendo.

Essas pessoas restantes, entretanto, terão de ser bancadas por todo o resto da sociedade. Não há como escapar deste fato. Porém, a sugestão para essas pessoas, que terão entre 30 e 35 anos de idade em janeiro de 2018 -- ou seja, ainda serão jovens na época da implantação da reforma -- é que sigam os conselhos do início deste artigo e façam planos para uma previdência complementar, apenas para se precaverem de um eventual (e possível) calote do governo.

Em todo caso, supondo um não-calote nessas pessoas, o governo terá de cortar gastos em outros setores.

Felizmente, e ironicamente, se tomarmos a realidade atual como base, lugar de onde o governo pode cortar gastos é o que não falta: ministérios, secretarias, salários dos políticos, salários de toda a burocracia estatal (especialmente do judiciário), cinema, teatro, sindicatos, grupos invasores de terra, concursos públicos, subsídios a grandes empresários e pecuaristas, anúncios publicitários na grande mídia (impressa e televisiva) e em times de futebol. Ou então o governo pode reduzir os superfaturamentos em obras contratadas por empresas estatais, reduzir o número de políticos, abolir várias agências reguladoras custosas, e reduzir os gastos com a Justiça do Trabalho. Ele também pode deixar de administrar correios, petróleo, eletricidade, aeroportos, portos e estradas.

Em suma, de onde retirar gastos para bancar os aposentados restantes é um problema que nunca faltou e não faltará no futuro.

Conclusão

Não interessa a sua ideologia: a demografia se encarregou de fazer com que as obrigações assumidas pela Previdência se tornassem essencialmente impagáveis, a menos que os impostos sejam elevados a níveis intoleráveis.

Quando despida de toda a retórica demagógica, constata-se que a Previdência foi criada e ainda existe porque burocratas acreditam que as pessoas não são capazes de cuidar de si próprias. Na prática, isso é o mesmo que dizer que, dado que um pequeno número de pessoas não tem meios de se alimentar, todos os indivíduos de uma população devem ser forçados a comer em restaurantes estatais.

Pior: não importa o que a lei diga sobre como empregados e empregadores compartilham o fardo da contribuição previdenciária; do ponto de vista econômico, o trabalhador paga todo o imposto. Mises foi o primeiro a desenvolver esta constatação em seu livro Socialism, em que ele disse que contribuições para a seguridade social sempre se dão em detrimento dos salários.

A verdade é que o que está na origem do sistema previdenciário é a filosofia do coletivismo: o sistema forçosamente cria em um esquema coercitivo no qual indivíduos são obrigados a sustentar os pais e os avôs de estranhos para, em troca disso, esses indivíduos futuramente também serem compulsoriamente sustentados pelos filhos e netos de outros estranhos.

O fim deste esquema compulsório e insustentável e um retorno à responsabilidade individual, com cada indivíduo sendo responsável por garantir sua própria provisão para o futuro, gerarão um grande aumento na poupança e na acumulação de capital, pois a poupança de cada indivíduo será investida livremente por ele onde quiser, e não dissipada em esquemas de pirâmide comandados pelo governo.

Essa orientação voltada para o longo prazo, com menos imediatismo e mais prudência, por sua vez, gerará um sistema econômico mais próspero e de enriquecimento mais acelerado, no qual o padrão de vida de todos irá aumentar.

A única reforma realmente adequada para a

Previdência Social é a gradual abolição de todo o sistema.

__________________________

[1] Considerei R$ 280 durante 13 meses (por causa do 13º salário), o que dá uma média de R$ 303 para um ano de 12 meses. E então multipliquei por 588 meses, que são 49 anos.

[2] Utilizei o mesmo raciocínio do INSS: R$ 280 por 13 meses (13º salário) equivalem a R$ 303 em um ano de 12 meses. E a rentabilidade real de 6% ao ano equivale a 0,49% ao mês acima da inflação. Faça aqui a conta.

Comentários (329)

Deixe seu comentário